从五大上市险企中报透露出的寿险业务情况看,多家公司保费收入出现增长,代理人展业的顺利开展助推代理人渠道业务回暖,银保渠道多家险企业务进展顺利。

保费收入稳健增长

随着A股五大险企2023年中报披露完毕,险企寿险业务经营情况也“浮出水面”。与去年年报体现出的寿险行业承压不同,今年上半年险企寿险业务普遍实现业绩增长。

主营业务为寿险的新华保险2023年上半年实现保费收入1078.51亿元,同比提升5.1%;中国人寿上半年实现寿险业务总保费3885.58亿元,同比上升9.0%;平安寿险、太保寿险等上市险企上半年寿险业务保费收入也出现同比正增长。而去年同期,险企寿险保费增速则出现一定分化,部分险企保费增速同比下滑。

根据国家金融监督管理总局发布的2023年6月人身险公司经营情况显示,上半年人身险公司实现原保险保费收入23276亿元,其中寿险收入为18670亿元,去年同期两项收入分别为20448亿元和15976亿元。

保费是面子,新业务价值是里子。作为反映保险公司经营能力和业务拓展销售水平的重要指标,新业务价值往往代表了新保单的利润,而险企新业务价值变动也普遍受到市场关注。

新华保险数据显示,公司寿险主业上半年新业务价值为24.74亿元,同比增长17.1%;中国平安介绍称,上半年寿险及健康险业务新业务价值为259.60亿元,同比增长32.6%;中国人保表示,人保寿险上半年新业务价值为24.90亿元,同比增长66.8%。

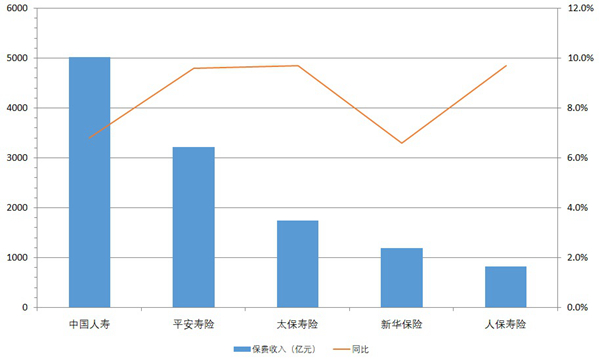

从保费收入情况看,寿险业绩保持稳健增长,太保寿险、平安寿险、人保寿险前七个月保费收入增速均保持在9%以上。国泰君安认为,预计2023年保险行业“困境反转”,率先进行寿险改革的公司渠道将更好匹配保险产品与客户需求,形成新业务价值长期可持续增长动能。

部分险企今年前七个月保费收入。数据来源:企业公告

部分险企代理人渠道改善

谈及寿险业务转型,中国太保在半年报中表示,公司坚定推进转型,一是深化落地“三化五最”职业营销转型,构建个人业务“芯”模式;二是拓展多元渠道布局,深入打造价值银保;三是深化客户洞察,构建客户驱动的“产品+服务”三角体系。

从2022年情况看,由于疫情等原因,寿险代理人展业出现一定困难,险企业绩发布会上,代理人被裁员也成为市场关注的焦点。不过,随着疫情影响逐渐减小、代理人结构优化,部分险企代理人渠道业绩实现增长。

太保寿险上半年代理人渠道实现规模保费1335.37亿元,同比增长3.2%,保险营销员月人均首年规模保费16963元,同比提升66.1%;平安寿险表示,2023年上半年,代理人渠道新业务价值213.03亿元,可比口径下,同比增长43.0%;新华保险称,公司个险代理人规模人力17.1万人,月均合格人力3.4万人,月均合格率18.6%,同比提升1.1个百分点,月均人均综合产能8103元,同比增长111.0%。

业内人士普遍认为,险企寿险业务虽转型不一,但纷纷开始重新重视银保渠道,发展以银保渠道为代表的多元渠道成为各大险企的共同选择。从去年年报看,部分险企银保渠道业务已有所斩获,而今年上半年部分险企银保渠道仍然保持高增长。

新华保险表示,截至2023年6月30日,公司银保渠道实现保费收入368.30亿元,同比增长18.1%,其中,长期险首年期交保费95.11亿元,同比增长100.0%;续期保费113.83亿元,同比增长18.9%。

中国人寿也表示,本报告期内,银保渠道总保费达620.66亿元,同比增长45.7%。公司坚持深化结构转型,提升中长期产品配置,业务结构优化明显,首年期交保费达172.94亿元,同比增长59.2%,银保渠道持续加强客户经理队伍专业化、科技化能力建设,队伍质态稳步提升。

对于银保渠道的可持续性,新华保险相关负责人在中报业绩发布会上表示,未来银保渠道成长性是可持续的,新华保险本身在银保方面有很好的经验,保持着跟银行不错的关系,现有一些政策短期对银保有挑战,长期是利好。

康养产业受关注

新华保险表示,公司已经形成“康养综合社区+照护医养社区+休闲旅居社区+健康管理中心”的全功能康养服务体系。北京莲花池尊享公寓、北京延庆颐享社区及海南博鳌乐享社区高效运转;“优客+”健康服务体系全面推广实施,覆盖看病就医、预防改善等50余项重点健康服务。

中国人寿称,在“保险+养老”方面,公司加快推进康养产业布局,加大养老服务供给,构建以“城心”机构养老为主,“城郊”机构养老、居家养老和社区养老为辅的发展模式。公司通过出资设立的国寿大养老基金加速整合现有康养资源,上半年在六个重点城市新增养老产业布局,并在五个城市开展居家养老试点。

中国平安介绍称,公司致力于开拓高品质养老服务市场,创新构建覆盖长者全生命周期的“一站式”养老解决方案,截至2023年6月30日,平安高端养老项目已在深圳、广州、上海、佛山启动,其中新项目上海颐年城已于2023年2月正式对外发布。

中国人寿展望称,公司将继续围绕保险主业,全面提升公司大健康、大养老生态融合能力和平台影响力,打造“产品-服务-支付”的闭环,构建起公司“产品+服务”核心竞争力。

有业内人士表示,保险企业作为养老产业生态圈的连接者和资源整合者,以保险产品为载体,进一步扩展和丰富保险产品和服务的内涵和外延,有望为寿险行业带来新的发展机遇。