A股市场2016年以来的持续下跌,正使得市场高度关注上市公司股权质押的潜在风险。本周以来,两市先后有多家上市公司因为控股股东所质押股份触及警戒线而被迫紧急停牌。不过,业内人士则认为,股权质押的风险目前整体仍然可控,这一因素短期会压制市场风险偏好,但不足以成为市场进一步下行的催化剂。

|

|

赵乃育/绘 |

A股2016年1月份以来的罕见暴跌,正在把许多进行高比例股权质押的上市公司股东推向危险境地。1月26日,A股新年第四次上演千股跌停之后,上市公司大股东集体爆仓的情形开始出现。当天晚间,包括齐心集团、冠福股份、锡业股份和海虹控股在内的四家上市公司发布公告,宣布大股东所质押股份接近警戒线或触及平仓线。

齐心集团公告称,控股股东齐心控股质押给国信证券股份有限公司、中信银行股份有限公司、华融证券股份有限公司及中国工商银行股份有限公司深圳福园支行的股票接近警戒线及平仓线。齐心控股直接持有公司股份1.85亿股,占公司总股本的49.41%,已用于质押融资的股份为0.99亿股,占公司总股本的比例为26.55%;齐心控股已质押融资股份占其所持有公司股份的比例为53.74%,质押股份的融资警戒线为14.2-17.3元,平仓线为12.7-15.00元,该质押股份已接近或达到警戒线和平仓线。

冠福股份公告称,近日,公司接到公司控股股东林福椿、林文昌、林文洪、林文智(简称“林氏家族”)的通知,其持有的公司股票基本质押,目前公司股价已接近其质押时设定的预警线(预警线为6.65-10.18元,平仓线为5.77-8.99元)。林氏家族合计持有公司股份2.5亿股,占公司总股本的比例为34.60%,其中质押股数为2.5亿股,占公司总股本的34.60%。目前,因公司股价接近约定的预警线,质权人已向林氏家族发出预警通知,要求做好补仓准备,以保证产品单位净值不低于预警线。

海虹控股公告称,公司控股股东中海恒实业发展有限公司质押给天风证券股份有限公司的公司股票触及平仓线,截至公告日,中海恒持有公司股份共计2.48亿股,占公司总股本的27.64%,质押公司股票总计1.87亿股,占其所持公司股票的75.08%。其中,质押给天风证券股份有限公司的4000万股股票平仓线为22.8元,该笔质押股份已触及平仓线。

锡业股份公告称,公司控股股东云南锡业集团有限责任公司(简称“云锡集团”)质押给中银国际证券有限责任公司开展股票质押式回购业务的股票接近警戒线,截至公告日,公司控股股东云锡集团直接持有公司股份5.4亿股,占公司总股本的36.86%;通过开展股票质押式回购业务质押股票2.29亿股,已质押融资股份占其所持有公司股份的比例为42.19%,质押股份的融资警戒线为9.5-10.5元,平仓线为8.5-9.5元,该质押股份已接近警戒线和平仓线。

1月27日午间,华仁药业发布公告,截至目前,公司控股股东华仁世纪集团有限公司共计持有的公司股票2.8亿股,已质押2.66亿股,质押比例为95%,其中质押给中泰证券的7710万股股份已触及融资预警线。而在此之前1月12日,同洲电子就因控股股东、实际控制人袁明质押给国元证券的股票接近警戒线而被迫停牌。资料显示,袁明直接及通过资管计划合计持有公司股份1.26亿股,占公司总股本的16.88%。其中,直接持股占总股本比例为16.5%,通过资管计划持股占总股本比例为0.38%。

质押数据显示,上述六家公司中锡业股份和齐心集团还有股权没有进行质押,依然有“补券”空间,但冠福股份、海虹控股、华仁药业和同洲电子已经开始面临无券可补的局面。

2.75万亿股权质押何去何从

股权质押的风险到底有多大?受到2015年上半年牛市行情的刺激,大量上市公司在股指高位进行了股权质押。WIND统计数据显示,2015年以来,沪深两市共计有1384家上市公司发生了合计6669次股权质押,质押股票总数达到1793亿股,总市值为3.22万亿元。截至目前,上述被质押的股票中,仍然有1546亿股处于未解押状态,总市值为2.75万亿元。如果质押率较高,连续的市场下跌将增加触及警戒线或平仓线的可能性,对股价产生影响。

根据《上市公司股权质押融资项目相关流程》的规定,以沪深300指数成份股作质押的,质押率原则上不超过50%;以非沪深300指数成份股作质押的,质押率原则上不超过40%;集合资金信托项目原则上不接受创业板上市公司股票作为标的股票,单一信托项目以创业板上市公司股票作质押的,质押率原则上不超过30%。

据WIND数据统计显示,近一年来,两市就有48家上市公司第一大股东进行了全质押,如果加上早期质押未解禁的,这个数量可能更多。若按照30%的质押率来估算,整体风险都不大;若按照40%质押率来估算,风险也可控,仅有华丽家族、金鸿能源、长江润发、国旅联合、中润资源等风险微显露。

相比之下,在2015年股市高点时大股东进行的股权质押,如果质押率较高的话,经过市场连续的下跌后,触及警戒线或平仓线的可能性就较大。假定按30%质押率来计算,设150%为警戒线,130%为平仓线,截止到1月26日收盘,个股达到平仓线的仅有15家,上市公司股票质押业务整体面临的风险并不大。而假定按40%质押率来计算,仍然设150%为警戒线,130%为平仓线,截止到1月26日收盘,股票质押风险明显增加,低于警戒线150%的达到了341家,而低于130%平仓线的也达到了165家,不过相对于两市2809只个股来说,仍然只是很小的一部分。如果质押率继续提高的话,股权质押风险将继续放大,尤其是流通股,随时可能会被平仓卖出,从而造成股价大幅波动。

| 图表1:2014至今每半年度股权质押发生市值 |

|

|

资料来源:WIND、国金证券研究所 |

|

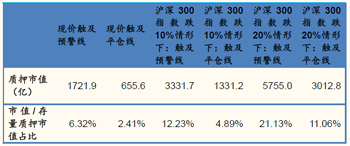

图表2:压力测试结果,20%跌幅下有近三成质押市值触及预警线 |

|

|

资料来源:WIND、国金证券研究所 |

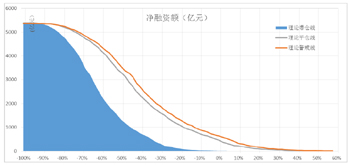

| 图表3:理论爆仓线、理论平仓线、理论警戒线 |

|

|

资料来源:WIND、长江证券研究所 |

在静态假设(资金拆借方不作为)的前提下,沪深300指数下跌0%,触及预警线和平仓线的市值占比分别为6.32%和2.41%,其平仓的压力市值约为656亿元;沪深300下跌10%,触及预警线和平仓线的市值占比分别为12.23%和4.89%,其平仓的压力市值约为1331亿元;沪深300下跌20%,触及预警线和平仓线的市值占比分别为21.13%和11.06%,其平仓的压力市值约为3012亿元。上述三种情景假设下的平仓规模均对市场造成了一定的向下压力。数据显示,目前理论平仓市值占总市值20%以上的上市公司约有20家。其中,华数传媒、龙宇燃油理论平仓市值占比分别高达50.26%和50.00%,锦龙股份、中超电缆、大名城、兰石重装和金盾股份理论平仓市值占比也均在30%以上。

大股东积极自救 整体风险仍可控

业内人士普遍认为,整体而言,股权质押的风险仍然可控。质押方往往选择解押或补仓等方式提前释放风险,而金融机构的潜在坏账风险也尚处于可控范围,加之不少进行股权质押的上市公司大股东正在开展“自救”,因此实际情况可能好于当前悲观的市场预期。

中信证券认为,股权质押规模相对较小,这一因素短期会压制市场风险偏好,但不足以成为市场进一步下行的催化剂。分行业看,地产、医药、化工质押比例较高,分别占市值的10.9%、10.6%和9.0%。测算显示,A 股触及预警线和平仓线个股分别为356只和205只,面临平仓市值3625亿元,占A股流通市值的1.1%。从目前情况来看,质押市值相对于整个A股市场总市值占比相对较小,不会对市场造成大规模的冲击。一般来说,当接近警戒线时,质押方往往选择解押或补仓的方式处理,真正被平仓的情况并不多见。国海证券也表示,场外配资前期已经被清理完毕,场内两融尚未发现风险,由于质押方往往选择解押或补仓等方式提前释放风险,所以市场的预期可能过于悲观。杠杆风险尚未被引爆,如果已经被引爆,股市的下跌速度会变快,而不是变缓。

另一方面,对于资金融出机构而言,瑞银证券则表示,对于股权质押,金融机构的潜在坏账风险处于可控范围。根据WIND数据,证券公司是股票质押业务的主要中介机构,2015年至今市场份额为58%,高于银行(20%)、信托(11%)和其他(11%)。以质押标的的参考市值衡量,35%以上为限售流通股。尽管限售股占比较高,但考虑到限售股质押折扣率更低,且跌幅较大的个股占比较小,股票质押业务对于券商、银行、信托等金融机构产生的坏账风险仍在可控范围内。

实际上,种种迹象显示,除了紧急停牌外,不少进行股权质押的上市公司大股东正在开展“自救”。1月25日晚间,金浦钛业的控股股东金浦集团出具了一份按期清偿质押借款、避免发生控制权变更的承诺函。公告显示,金浦集团质押金浦钛业股票取得的借款总额为8.8亿元,金浦集团承诺将按期偿还质押借款,债务到期时,将以自有及自筹资金进行清偿。如发生无法按期清偿的情况,金浦集团将通过优先处置其他资产等方式偿还质押借款,避免出现金浦钛业控股股东地位变动的情况。

一位证券业人士表示,质押的股票跌至预警线时,出资方会要求质押方在两天内进行补仓,当跌破平仓线时,流通股将被强制卖出,限售股将被申请司法冻结,待解禁后卖出。在这种情况下,如果股东不进行应对,将导致标的股票的卖压进一步增大,并导致股票价格进一步下跌,最终形成恶性循环。而这种情况一般是大股东不愿意看到的,因此除了进行补仓之外,大股东还可以找过桥资金赎回股票,再将股票重新进行质押融资,归还过桥。