|

|

“熊”市阴影下,A股市场何时才能重塑价值发现机制,让投资者手捧金牛。新华社发 |

2010年,A股市场跌宕起伏,上证指数从年初起便一路下跌至2300点附近,随后又震荡盘升至3200点附近,上演了V型反转。但在全球主要市场当中,A股市场表现倒数,可谓“熊”冠全球。一系列的改革并未带来投资者预期的牛市,价值发现功能的重塑,在这一年变得无比迫切而沉重。

2010年,中国证券市场经历了一系列变革:推出了包括股指期货和融资融券在内的金融工具,并进行了新股发行制度的第二阶段改革。然而,新的金融工具并未能够实现所期望的稳定市场的作用,发行制度的改革也未能够治愈一级市场“三高”的顽疾。

从创业板的解禁套现、高管离职到PE腐败首次被揭露,从内幕交易案件的频发到上市公司造假,2010年的中国证券市场价值体系扭曲之下的种种丑恶现象不停地出现在大庭广众之下,挑战着监管部门的神经。中国证券市场价值发现功能的重塑任务显得无比迫切而沉重。

2010:“说谎”的中国股市

Wind统计显示,若以250个交易日为限,在有统计数据的2032只股票中,仅有863只涨幅超过了3.2%,占比42.5%。也就是说即使投资者意志坚定,始终拿好一只股票,也仅有4成的投资者跑赢了CPI。

对于普通的中国股民来说,2010年显然不是那么令人愉快的一年。

“今年没有能够赚到钱。”这是在采访中多数股民对记者的表示。北京市西城区佟麟阁路上的一家证券营业厅的一位股民告诉记者,今年股市上上下下,自己往往是赚了一点小钱之后又迅速的赔了进去,这样子赚赚亏亏,临了也没赚着几个钱。

国家统计局数据显示,今年1-11月,CPI同比上涨3.2%。而Wind统计显示,若以250个交易日为限,在有统计数据的2032只股票中,仅有863只股票涨幅超过了3.2%,占比42.5%。也就是说即使投资者意志坚定,始终拿好一只股票,也仅有4成的投资者跑赢了CPI。而在实际的市场操作中,由于信息的不对称性,个人投资者往往后知后觉,在震荡市中也很难坚守某一只股票,因此真正能够赚到钱的股民的比例可能比这个还少很多。

在经历了全球金融危机之后,中国经济在2010年快速复苏,为全球所瞩目。然而,中国的A股市场却在全球主要市场中表现最差,Wind统计显示,截至12月27日,上证综指在今年以来238个交易日中共计下跌了495.74点,跌幅达到15.13%,深证成指则共计下跌1396.78点,跌幅为10.20%。

与之形成鲜明对比的是,2010年,道琼斯工业平均指数上涨了10.98%,纳斯达克综合指数上涨幅度达到了17.47%,标准普尔500指数上涨幅度达到了12.70%,伦敦金融时报指数则上涨了11.01%,香港恒生指数上涨了4.4%,东京日经225指数则下跌了1.81%。总的来看,2010年,A股市场成为了全球主要市场当中表现最为差劲的市场,可谓“熊冠全球”。

即使在发生了债务危机的国家中,西班牙IBEX35指数全年也只下跌了15.35%;而爱尔兰综合指数也仅下跌了3.30%。可以说,作为中国经济的“晴雨表”,A股市场2010年的表现完全没有能够反映出中国经济高速增长的现实。

武汉科技大学金融研究所所长董登新对《经济参考报》记者表示,今年以来,中国宏观经济表现大体可以概括为“形势异常复杂而麻烦”:一方面GDP高增长,进出口大幅回升,投资与信贷增长依然相当可观。另一方面,流动性泛滥成灾,物价节节攀升,通胀压力巨大,尤其是存款负利率,地价与房价仍在不断创新高,而人民币升值的压力及外汇占款仍在释放大量流动性。

“中国股市自成立以来就与基本面的状况没有太大关联,政策才是主导市场波动的核心因素。”一位证券业人士对记者表示。

新金融工具:失效的纠偏机制

股指期货和融资融券的推出,一度令市场赞声一片,不少专家认为这能让市场交易者无论在牛市还是熊市都可以获利,并最终帮助市场发现价值。然而,股指期货4月16日推出后,到7月1日短短51个交易日内,沪指从3159.67点一路下跌至2373.79点,累计下跌791点,跌幅达到了25%,上演了全年最为惨烈的一波下跌。

2010年1月23日,证监会发布了《关于开展证券公司融资融券业务试点工作的指导意见》,3月31日,融资融券交易试点正式启动。

2010年4月16日,股指期货正式上市,由于有了做空机制,A股从此由单边市迈入了双边市时代。4月21日,证监会发布了《证券投资基金参与股指期货交易指引》和《证券公司参与股指期货交易指引》,机构也开始进入股指期货业务。截至目前,股指期货开户数约5.6万户,其中95%以上为自然人,机构投资者数量和比例较低。

股指期货和融资融券酝酿多时,也被寄予了重重厚望。在股指期货推出之前,一片溢美之声不绝于耳,多位专家表示,股指期货拥有做多、做空的双向机制,甚至有专家预言,股指期货和融资融券将有望成为A股市场的“稳定器”,改变其暴涨暴跌的习惯。

然而,他们失望了。

从股指期货4月16日推出后,到7月1日短短51个交易日内,沪指从3159.67点一路下跌至2373.79点,累计下跌791点,跌幅达到了25%,上演了全年最为惨烈的一波下跌。

对于市场的此次大跌,股指期货的拥趸颇为不平。多位专家表示,影响本轮股市下跌的原因复杂,有国外金融事件的影响,如希腊债务危机等,也有国内货币政策、楼市政策偏紧等原因,不能将之归罪于股指期货的推出。

尽管如此,股指期货和融资融券作为市场纠偏机制没有能够充分发挥作用却是客观的现实。

“客观来看,由于机构介入的力量不够,股指期货稳定市场的作用没有完全得到实现。”南华期货研究所副所长王兆先告诉记者,目前,在机构进入股指期货市场方面,仍然存在一些障碍,渠道上不太通顺。国信证券的一位分析师也告诉记者,目前股指期货市场参与的较少,投机性的操作占据了主导地位,对现货市场起到了一定的助涨助跌的作用。

“沪深300股指期货合约近月和次月合约比例为15%,远月合约为18%,考虑到期货公司的加点,保证金比例最终约在20%左右,即为5倍杠杆。”一位期货分析师对记者表示,在这个杠杆比例之下,投资者对通过套期保值赚取差价没有太大兴趣。

2010年5月21日,股指期货迎来了上市后的首个交割日,截至目前,总共有8支合约经历了交割,最后交割日均表现平稳,没有出现到期日效应,最后收盘价与交割结算价偏差非常小。一位分析师对记者表示,目前国内股指期货市场主要以个人投资者为主,其交割合约持仓量较小,且期市相对于股市市场较小,股指期货仍难以撼动股市。

“应当放开机构的持仓限制。”前述国信证券分析师认为,在目前的持仓限制上,机构难有作为,未来应当放开限制,才能使股指期货起到稳定市场的作用。王兆先则告诉记者,目前基金公司正在研究和股指期货相挂钩的基金产品,预计2011年将推出,股指期货将迎来快速的发展。

但即便如此,仍有一个潜在的危险,即使未来机构成为股指期货的主力军,个人投资者退居二线,但在目前的规则下,套利显然要比套保更能获利,凭什么就能想当然地认为机构会更多地从事套保的业务,以增加市场的稳定呢?

A股:扭曲的估值体系

“退市制度形同虚设,二级市场缺乏有效淘汰机制,壳交易外衣掩护下的‘空手盗’游戏,致使垃圾股投机猖獗、股价高企不下,这在很大程度上推高了一级市场新股发行定价水平。是购买肮脏的壳上市,还是干干净净地IPO,这便是新股发行定价与垃圾股股价的比价效应。”——武汉科技大学金融研究所所长董登新。

12月1日,证监会发布公告,并购重组审核委员会将于12月6日召开会议,审核南京红太阳股份有限公司发行股份购买资产暨重大资产重组事项。不过,Wind统计显示,在此之前的11月18日到12月1日的10个交易日内,这只股票就已经拉了9根阳线,累计涨幅达到了22.04%,而与此同时,上证指数却下跌了0.54%。

实际上,对于A股来说,不仅是并购重组,上市公司在公布利好前股价上涨甚至涨停已经成为惯例。11月18日,精功科技大涨5.26%,11月19日,精功科技涨停,下一个交易日(11月20日),精功科技宣布因洽谈重大合同停牌,11月29日,该股复牌,便连拉了两个涨停,12月8日,精功科技披露,签订了多晶硅铸锭炉产品销售1.48亿元的合同。

在A股市场上,投资者对并购重组类概念的股票格外青睐,重组后拉上几个涨停司空见惯,而一些原本十分垃圾的股票,由于存在兼并重组和买壳上市的可能,也成为投机者疯狂炒作的对象。

对“壳”资源的爆炒,怂恿着市场的投机行为,而兼并重组也成为了内幕交易的频发地带。2010年9月17日,证监会通报,天山毛纺纺织股份有限公司在2009年7月筹划重大资产重组期间,重组方高管人员姚荣江等人涉嫌内幕交易、泄露内幕信息犯罪。统计显示,2008年以来,证监会共调查延边公路、中关村、高淳陶瓷、中山公用等564起案件,其中内幕交易案件227起,占40%,利用上市公司并购重组信息进行内幕交易的案件不断增多。

2010年,PE腐败也开始进入了公众的视野。

2010年5月,国信证券原投行四部总经理李绍武因涉嫌违规投资所保荐的上市公司,被国信证券开除,此案被誉为中国“PE腐败第一案”。继李绍武案后,原中信证券投行部执行总经理谢风华也涉嫌在ST兴业的重组项目进行内幕交易受到监管部门调查,据媒体报道,在ST兴业重组过程中,谢风华涉嫌利用其堂弟的账户,买卖ST兴业的股票。

对于“壳”资源的疯狂炒作,再加上兼并重组过程中频发的内幕交易,已经严重地扭曲了A股的估值体系,导致股价信息严重失真。

“目前A股估值体系的扭曲,根源在于垃圾股死不退市、股价高企。退市制度形同虚设,二级市场缺乏有效淘汰机制,壳交易外衣掩护下的‘空手盗’游戏,致使垃圾股投机猖獗、股价高企不下,这在很大程度上推高了一级市场新股发行定价水平。是购买肮脏的壳上市,还是干干净净地IPO,这便是新股发行定价与垃圾股股价的比价效应。”董登新对记者表示。

三高不改企业出海:拷问A股价值发现机制

“三高”(高发行价格、高市盈率和高超募)已经成为了中国股市难以治愈的顽症。中国创业板不尽如人意的表现,再加上众多中国公司纷纷出海,使得大家纷纷反思这样一个问题:A股市场到底能否发现真正有价值的上市公司,能否培育微软这样的伟大公司?

“三高”(高发行价格、高市盈率和高超募)已经成为了中国股市难以治愈的顽症。

按网上发行日期计算,2010年,创业板共计有117只股票上市发行。Wind统计显示,这117只创业板股票的平均发行价格已经达到了37.62元/股,其中汤臣倍健发行价格达到了惊人的110元/股;从发行后的市盈率来看,这117只股票的平均发行后市盈率已经达到了71倍。

此外,统计还显示,这117家创业板上市公司计划募资289.91亿元,而实际募资则达到了979.11亿元,超募资金达到了689.2亿元,平均每家公司超募5.89亿元。

“三高”已为市场诟病已久。2010年10月12日,证监会正式出台了《关于深化新股发行体制改革的指导意见》和《关于修改〈证券发行与承销管理办法〉的决定》,新股发行第二阶段的改革措施11月1日开始施行。

然而,此次证监会新股发行制度第二阶段的改革丝毫没有能够改变“三高”的现状。Wind统计显示,2010年10月-12月,A股首发平均市盈率从59.26倍一路上升至76.76倍,创下了历史新高。创业板的新股发行更是毫无收敛迹象,自10月份以来,已有包括沃森生物、星河生物等在内的6家上市公司的发行后市盈率超过了100倍。

但与之形成鲜明对比的是,今年以来在创业板发布的季报、中报中,出现了一大批业绩“变脸”的企业,创业板的高成长神话已经在市场不断的质疑声中走向了破灭。

11月1日首批创业板28家企业解禁后,创业板企业高管随即掀起了一波套现潮。为了遏制这个风潮,深交所在今年11月份不得不出台了《关于进一步规范创业板上市公司董事、监事和高级管理人员买卖本公司股票行为的通知》。

临近年末,中国公司在海外IPO的爆发,则为这个问题做了一个注脚。

12月,包括优酷网、当当网等众多中国公司纷纷在美国市场上市。而根据纽交所的统计,2010年全年,共有34家中国公司在美国主要交易所上市,创下了新的历史纪录。这34个IPO共计募集资金达到了36亿美元,按照2010年12月22日的收盘价计算,其总市值已经达到了246.5亿美元。

中国创业板不尽如人意的表现,加上众多中国公司纷纷出海,使得大家纷纷反思这样一个问题:A股市场到底能否发现真正有价值的上市公司,能否培育微软这样的伟大公司?

[相关链接]

2010中国证券市场大事记

3月31日融资融券交易试点正式启动;

4月16日股指期货正式上市;

7月3日紫金矿业集团所属的紫金山铜矿发生污染事故,紫金矿业瞒报长达9天,引发社会舆论围剿;

7月15日农业银行成功在A股上市,国有控股商业银行股改上市成功收官;

9月30日证监会、人民银行、银监会联合发布《关于上市商业银行在证券交易所参与债券交易试点有关问题的通知》,批准启动上市商业银行进入证券交易所债券市场进行交易;

10月12日证监会出台了《关于深化新股发行体制改革的指导意见》和《关于修改〈证券发行与承销管理办法〉的决定》,新股发行第二阶段的改革启动;

11月16日国务院办公厅向证监会、公安部、监察部、国资委、预防腐败局转发了《关于依法打击和防控资本市场内幕交易的意见》,五部委开始联手打击内幕交易。

沪深两市-投资者开户总数(万户)

沪深两市-总市值(亿元)

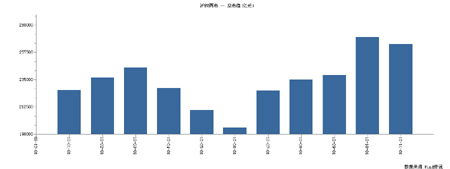

IPO统计-首发市盈率